La construcción de una startup de alto crecimiento conlleva poder resolver muchos retos iniciales para llevar un producto de 0 a 1. En muchos momentos dentro de este periodo de tiempo, un fundador va a tener que tomar decisiones que podrían llevar a la compañía a seguir en su camino de crecimiento; siendo muy consciente con que cualquier fallo crítico existe la posibilidad de quebrar la empresa.

Por tanto – una de las decisiones más importantes en etapas iniciales de una compañía es el cómo optimizar recursos monetarios para generar el mejor retorno posible hasta el siguiente hito de financiamiento. Muchas compañías tienden a no maximizar el uso del dinero que tienen, lo que las lleva a ciertos escenarios desfavorables que pueden ser evitados.

Vale notar el que nada escrito en este artículo es regla, y los casos van a variar por compañía – cada empresa es diferente y las decisiones que se tienen que considerar son únicas por caso.

Tengo una idea y necesito de capital para ejecutarla

En la mayoría de casos, este acercamiento es el incorrecto.

¿Qué es lo que puedes hacer hoy para generar números de tracción y demostrar que el producto cubre una necesidad innata en el mercado?

Cuando todo lo que vemos en internet son rondas de capital construidas, muchas veces pensamos que levantar dinero es el objetivo para alcanzar y tener una compañía exitosa. Pero no es para nada así. Para poder tener una compañía exitosa, se tiene que desarrollar un producto innovador en una industria que tenga un problema muy grande, y que la solución sea 10x mejor que cualquier otra cosa antes vista. Esto generará lo más importante para una compañía: tracción, ventas, y, por tanto, dinero.

He conseguido tracción y voy a levantar mi primera ronda de capital

Un momento! Antes de decidir levantar capital de riesgo es esencial primero preguntarse: ¿Es necesario? ¿Mi negocio lo demanda? ¿Voy a generar los llamados “Venture like returns” que harán de esta inversión atractiva para el inversionista? Diego escribió un articulo muy interesante demarcando el por qué, cómo y cuánto dinero levantar por cada ronda de capital: ¿Qué opciones tienes para financiar tu startup?

Si las respuestas anteriores son afirmativas, entonces: Nos encontramos con algo de tracción en una solución innovadora y con posibilidad de escala global, por lo que saldremos a buscar capital de riesgo para acelerar el crecimiento de la compañía y dominar el mercado regional/global con esa aceleración.

Es bueno pensar en el dinero de VC como gasolina para un fuego ardiente, no como el fuego en si.

¿En qué gastarme el dinero?

Exactamente. Esta pregunta es la que se debería tener ya respuesta antes de poder tener conversaciones de levantamiento de capital con ángeles, VCs e inversionistas en general. Es importante notar que no se tiene que ser extremadamente específico – las entidades que invierten en etapas muy tempranas de un negocio entienden que el capital puede tener destinos cambiantes y que las proyecciones de ubicación de capital no se cumplirán. Pero, tener una idea clara de lo que se necesita y los hitos a llegar hasta la siguiente ronda de financiamiento le da confianza al inversionista de que el fundador o equipo fundador sabe hacer las cosas bien e invertir su dinero de la manera más inteligente posible.

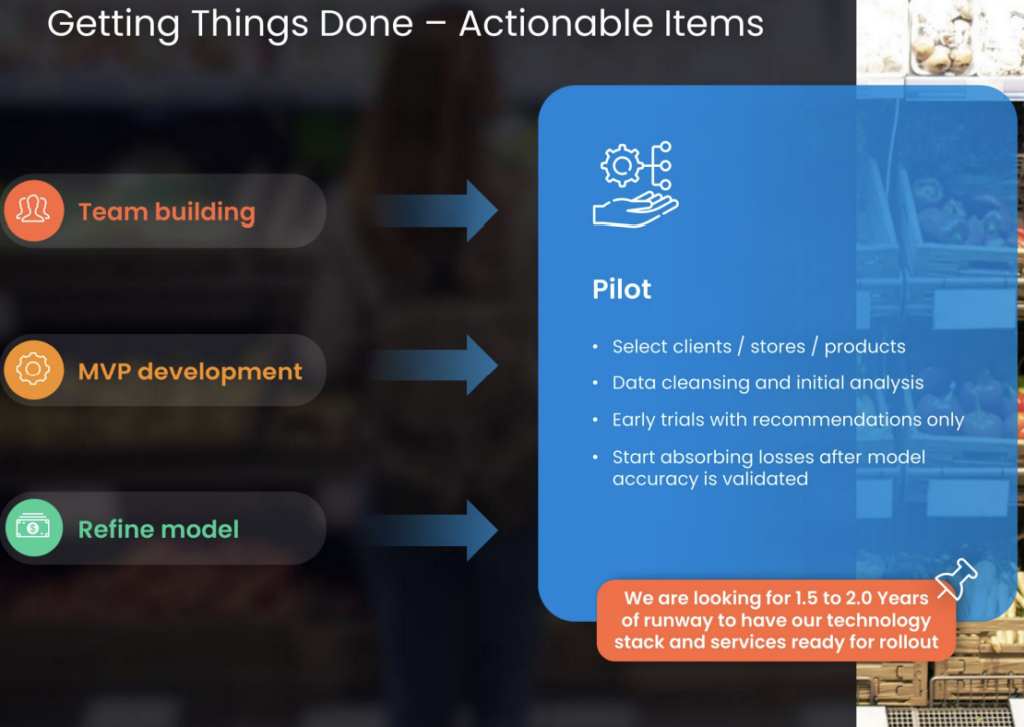

Por ejemplo, estas son algunas láminas de compañías de nuestro portafolio, cuando aún las andábamos evaluando para una oportunidad de inversión:

Como se puede ver, teniendo definido a donde se irá el dinero ayuda a los inversionistas potenciales a entender cómo funciona la mente del emprendedor en cuanto a gastos iniciales que se vayan a hacer, contrataciones y objetivos claros para tener hacia la siguiente ronda.

Me cayó un mercado “oso” y no puedo levantar capital a la valuación que quería

Pues, esto es algo que definitivamente puede suceder. El no poder levantar a una valuación alta en la primera ronda de capital puede sentirse como frustrante, pero, en nuestra perspectiva, el tener una valuación ajustada con un monto menor de capital a levantar puede significar algo positivo. En la gran mayoría de casos, el levantar menos capital va a significar poder llegar a objetivos más asequibles hacia la segunda ronda de financiamiento.

Ayuda mucho, además, tener la perspectiva que los términos de las rondas de levantamiento que se hagan hoy afectarán a los términos de la ronda de mañana.

Por ejemplo: Si se levantan $10M de USD a una valuación de $100M post-money sin tener un producto, será increiblemente dificil de poder llegar a los objetivos que permitan levantar una siguiente ronda de financiamiento a una valuación mayor de $100M. En este caso, la compañía tendría que tener, por lo menos, $12M de ingresos anuales para poder llegar a una valuación mayor a $100M.

Sin embargo, si una compañía levanta $500k a $5M post-money, los hitos a cumplir serán más asequibles hacia la siguiente ronda de financiamiento, en donde el incremental en ingresos no tiene que crecer a valores nominales gigantes para poder llegar a una siguiente ronda. Además, esos $500k serán mucho más sencillos de levantar vs. $10M en una etapa muy temprana de financiamiento.

Entonces (o, TL;DR como le dicen los jóvenes)

- Financiarse con dinero de Venture Capital no es lo primero que se debe buscar – tracción es lo primero que se debe buscar.

- Financiarse con dinero de Venture Capital no es para todos (es más, compañías que deberían tener inversión de capital de riesgo representan un porcentaje extremadamente pequeño de todas las compañías existentes).

- Antes de levantar una ronda de capital, tener muy claro en qué se invertirá y los objetivos que se tienen que tener con el dinero para la mayor optimización posible del uso del capital.

- Ser conscientes de la valuación y lo que significa en hitos a cumplir a la siguiente ronda.

Éxitos levantando!

-mat